Während Crowdfinanzierungen von Immobilienprojekten in den letzten Monaten eine überaus dynamische Entwicklung aufzeigen, stagnieren die Finanzierungen von Startups. Gleichzeitig mehren sich die Pleiten. Auch wenn Immobilieninvestments durchaus attraktiv sein mögen, sind auch hier Fehlentwicklungen nicht zu verkennen.

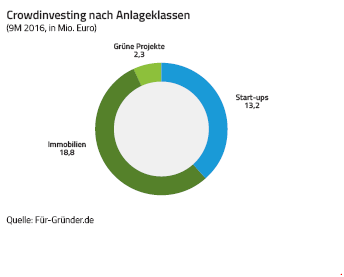

Nach dem neusten Marktreport von Für Gründer.de stieg das über Crowdinvesting in Deutschland vermittelte Kapital in den ersten neun Monaten des Jahres 2016 um 33 % auf 34,3 Mio. Euro (III/2015: 25,8 Mio. Euro). Dabei wird das Wachstum weiterhin maßgeblich durch die starken Zuwächse im Bereich Immobilienfinanzierung getragen (137 % auf 18,8 Mio. Euro). Die Finanzierung von Start-ups lag mit 13,2 Mio. Euro weiter auf niedrigem Niveau (III/2015: 12,7 Mio. Euro).

Für Gründer.de sieht hierin einen Trend, dass im Segment der Crowdfinanzierung die Finanzierung von Start-ups immer mehr zu Gunsten der Immobilienfinanzierung zurückgedrängt wird und damit die dynamischen Wachstumsraten nur noch für die Immobilienfinanzierung gelten. Eine nur untergeordnete Rolle spielen weiterhin ökologische Projekte (0,7 Mio. Euro (III/2015: 2,8 Mio. Euro)).

Für Gründer.de sieht hierin einen Trend, dass im Segment der Crowdfinanzierung die Finanzierung von Start-ups immer mehr zu Gunsten der Immobilienfinanzierung zurückgedrängt wird und damit die dynamischen Wachstumsraten nur noch für die Immobilienfinanzierung gelten. Eine nur untergeordnete Rolle spielen weiterhin ökologische Projekte (0,7 Mio. Euro (III/2015: 2,8 Mio. Euro)).

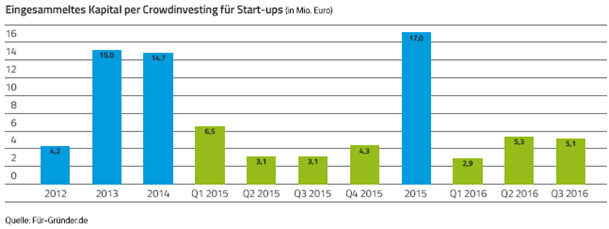

Die Zahl der Startup Crowdinvesting-Finanzierungen ist in Deutschland schon seit einiger Zeit rückläufig: während 2013 noch 66 (2014: 57) Projekte erfolgreich über die Crowd finanziert wurden, waren dies in 2015 nur 44 (Januar bis September 2016: 34 (III/2015: 36). Dabei stieg das durchschnittliche Finanzierungsvolumen der Crowdinvesting-Projekte von ca. 230.000 Euro im Jahr 2013 auf knapp 260.000 Euro im Folgejahr und erreichte mit 388.000 Euro per III/2016 den bisherigen Höhepunkt. (III/2015: 387.000 Euro)

Mit einem vermittelten Kapital in Höhe von 7,9 Mio. Euro von Januar bis September 2016 hat Companisto einen Marktanteil von ca. 60 % (III/2015: 52 %), gefolgt von Seedmatch mit ca. 25 % (2015: 36 %)

Leider steigt – nicht unerwartet – nunmehr auch die Zahl der Pleiten und findet mit der gerade publizierten Insolvenz von Returbo ihren bisherigen unerfreulichen Höhepunkt, wobei in diesem spezifischen Fall wie bei Vibewrite die kurze Zeitspanne zwischen Finanzierungsrunde und Insolvenzantrag zu denken gibt. Die Zahl der Ausfälle seit 2011 schätzt Für Gründer.de auf 40 bis 45, das von Anlegern hier verlorene Kapital auf über 6 Mio. Euro. Zu den größten schief gegangenen Crowdfinanzierungen hierzulande gehören:

- Returbo 1.088.050 Euro

- Tollabox 600.000 Euro

- Vibewrite 560.250 Euro

- foodieSquare 530.000 Euro

- Paymey 400.000 Euro

- Twinkind 350.000 Euro bzw. 850.000 Euro

- Sommelier Privé 300.000 Euro

- Carzapp 250.000 Euro

- Lingoschools 155.744 Euro

- fotovio 148.640 Euro

Es bedarf keiner großen Vision, das Scheitern weiterer Projekte vorherzusagen – dies gehört zur Natur der Frühphasenfinanzierung. Leider drohen auch in manch anderem Fall vielen Investoren Enttäuschungen infolge zu hoher Bewertungen beim Einstieg.

Wenn in diesem Zusammenhang die Protagonisten der Immobilienfinanzierung immer wieder hervorheben, Crowdinvesting von Immobilien hätte bislang zu keinen Ausfällen geführt, so sollte dies nicht zum Träumen verleiten: Immobilien-Crowdfinanzierungen sind ein relativ junges Phänomen. Pleiten werden auch hier kommen, wenngleich wohl nicht so häufig. So sind auch hier Fehlentwicklungen festzustellen. Nachrangige Finanzierungen von Bestandsimmobilien mit ausreichendem Eigenkapitalpuffer sind bei Zinssätzen von 7, vielleicht auch noch bei 5 % Zins u.U. noch angemessen. Demgegenüber sind Nachrangdarlehen für die risikoreiche Projektphase mit einem Zins in dieser Größenordnung regelmäßig schlichtweg unangemessen. Wenn dann noch – wie so häufig – mit der kurzen Laufzeit von beispielsweise 18 Monaten geworben wird, so werden hier Anleger schlicht und einfach auf den Arm genommen: sie haben mit ihrem nachrangigen, d.h. sehr risikoreichen Investment für die 1,5 Jahre Laufzeit bei einem Zinssatz von 5 bzw. 7 % ein maximales Ertragspotential von 7,5 % bzw. 10,5 %, dem aber ein Ausfallrisiko von 100 % gegenüber steht. Plattformen, die solche Projekte ohne zusätzliche Sicherheiten zulassen, handeln schlichtweg verantwortungslos und gefährden ein ganzes Marktsegment.

Dr. Kay-Michael Schanz, LightFin