Der deutsche VC-Markt entwickelt sich weiter positiv und erreicht neue Rekordwerte. Dabei führt weiterhin der e-commerce-Sektor, gefolgt von FinTechs.

Das Start up Barometer Deutschland von Ernst & Young für das erste Halbjahr 2017 bietet wiederum spannende Einblicke in den deutschen VC-Markt, die Positionierung Deutschlands in puncto Risikokapital im internationalen Vergleich und die diesbezügliche Bedeutung der einzelnen Bundesländer, insbesondere wenn man auch noch die Vorjahre in eine vergleichende Entwicklung einbezieht.

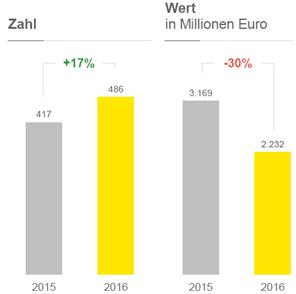

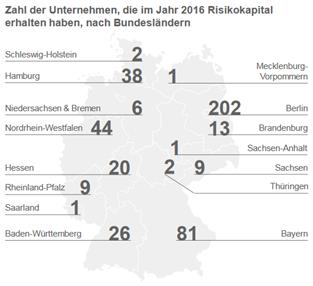

Erfreulich ist, dass die Zahl der Risikokapitalinvestitionen deutschlandweit in 2016 gegenüber dem Vorjahr um 17 Prozent auf 486 anstieg. Dabei ging allerdings die Höhe des investierten Gesamtbetrags stark – um fast ein Drittel –zurück, was in erster Linie darauf zurückzuführen ist, dass es 2016 in Deutschland keine einzige VC-Finanzierungs-Transaktion im Umfang mehr als 100 Millionen Euro gab, 2015 hingegen noch sieben.

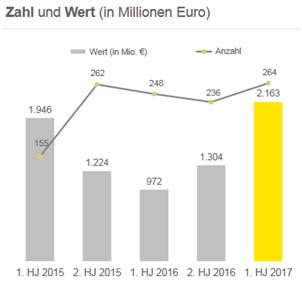

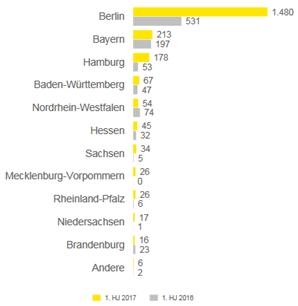

In Fortsetzung hiervon stieg die Zahl der Investitionen im ersten Halbjahr 2017 gegenüber der Vorjahresperiode um gut sechs Prozent auf 264. Dabei hat sich der Gesamtwert der Investitionen mehr als verdoppelt und – wie die Zahl der Finanzierungsrunden im ersten Halbjahr 2017 – ein neues Rekordniveau erreicht. Der Anstieg scheint sich fortzusetzen: gegenüber dem zweiten Halbjahr 2016 ist das Investitionsvolumen um rund 66 Prozent gestiegen.

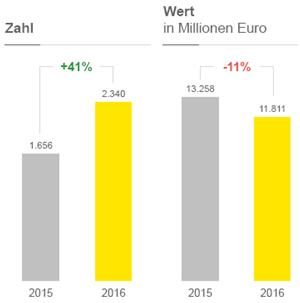

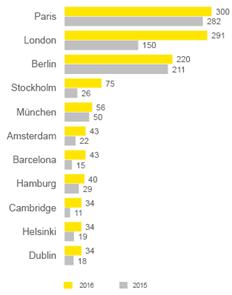

Diese Entwicklung spiegelt sich auch auf gesamteuropäischer Ebene wider: Insgesamt stieg die Zahl der Finanzierungsrunden 2016 im Vergleich zum Vorjahr um 41 Prozent, der Gesamtwert der Risikokapitalinvestitionen lag hingegen um elf Prozent unter dem Vorjahresniveau. Auch hier waren deutlich weniger große Transaktionen (mindestens 100 Millionen Euro) zu verzeichnen: 9 nach 20 im Jahr 2015).

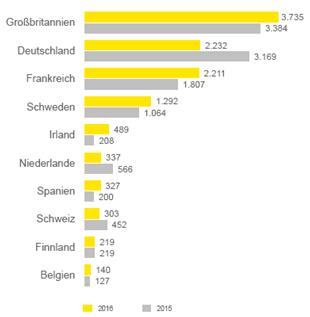

Vor diesem Hintergrund ist die Höhe des Investitionsvolumens in Deutschland durchaus als erfreulich zu bezeichnen und beschert uns im europäischen Vergleich den – wenngleich mit weitem Abstand – zweiten Platz hinter Großbritannien.

Letztendlich stieg die Zahl der Deals in allen großen europäischen Märkten, wobei Großbritannien mit einer Verdoppelung den stärksten Anstieg verzeichnen konnte, Frankreich hinsichtlich der Transaktionszahl aber weiterhin an der Spitze lag.

Deutschland lag trotz eines deutlichen Rückgangs des Investitionsvolumens mangels großer Transaktionen immer noch auf Platz zwei.

Im europaweiten Städteranking vereinigen die drei Hotspots Paris, London und Berlin den Großteil der Finanzierungsrunden auf sich, wobei Paris in 2016 knapp vor London liegt, Berlin nach Platz 2 im Vorjahr jetzt bereits mit einigem Abstand folgt.

Mit München und Hamburg auf den Rängen fünf und acht sind insgesamt 3 deutsche Städte in den europäischen Top 10 vertreten. Beim Investitionsvolumen fällt Berlin – maßgeblich wegen des Fehlens der großen Deals – vom ersten auf den vierten Rang zurück – 52 % ggü. Vorjahr ! Um andere Zentren insoweit richtig einzuordnen, ist darauf hinzuweisen, dass in Stockholm und Edingburgh jeweils mehr als drei Viertel der Gesamtsumme auf eine einzige Transaktion entfielen, in Cambridge auf mehrere Life-Science-Deals.

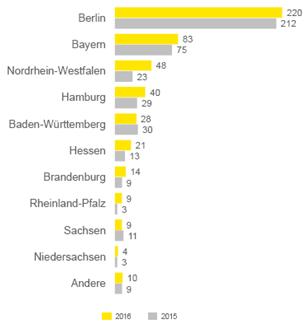

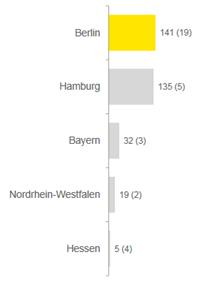

Die Dominanz von Berlin im Vergleich der Bundesländer ist frapierend:

Interessant auch: bei den neuen Bundesländern dominiert nun Sachsen nach Brandenburg, das Start-ups fördert und auch eine kluge Ansiedelungspolitik betreibt.

Im rein deutschen Vergleich liegt Berlin weiter weit vorne, vor Bayern und Nordrhein-Westfalen.

So konnte die Hauptstadt im ersten Halbjahr 2017 44 % der registrierten Finanzierungs-runden für deutsche Start-ups verzeichnen; beim Investitionsvolumen verbuchten Berliner Unternehmen gar 68 Prozent.

So konnte die Hauptstadt im ersten Halbjahr 2017 44 % der registrierten Finanzierungs-runden für deutsche Start-ups verzeichnen; beim Investitionsvolumen verbuchten Berliner Unternehmen gar 68 Prozent.

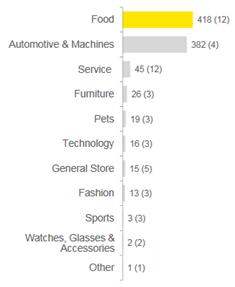

Besonders spannend ist die Verteilung der Investitionen auf die einzelnen Branchen: 2016 floss das meiste Geld wie im Vorjahr in den Bereich e-commerce, wenngleich das Ausbleiben von besonders großen Investitionen gerade in diesem Sektor dazu führte, dass das Volumen deutlich unter Vorjahresniveau blieb.

Dies änderte sich deutlich im 1. Halbjahr 2017, wo gut 939 mio. Euro Risikokapital in den Bereich E-commerce flossen, dessen Gesamtfinanzierungssumme sich gegenüber der Vorjahresperiode aufgrund zweier Großinvestitionen mehr als versechsfacht hat.

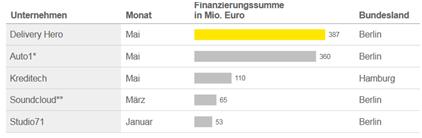

Davon floss das meiste Kapital – zumindest im ersten Halbjahr 2017 – in Food-Start-ups: Hier wurden in 12 Finanzierungsrunden mindestens 418 Millionen Euro investiert. Dicht dahinter folgt auf Rang zwei der Sub-Sektor Automotive & Machines, wo im Rahmen von vier Finanzierungsrunden insgesamt 382 Mio. Euro investiert wurden.

Besonders interessant ist hier der Vorsprung von Berlin: die Hauptstadt verzeichnete im ersten Halbjahr 2017 die mit Abstand meisten Deals und das mit Abstand höchste Finanzierungsvolumen im Bereich E-Commerce: Mit fast 900 Millionen Euro flossen hier 95 Prozent (!) der im Bereich e-Commerce insgesamt investierten 939 Millionen Euro.

So betrafen 10 von deutschlandweit 18 Finanzierungsrunden im Bereich Media & Entertainment Berliner Unternehmen, dank einer großen Transaktion (Soundcloud) flossen sogar 94 Prozent des gesamten hier zugesagten Kapitals nach Berlin. Ein Großteil dieses Kapitals entfiel mit Soundcloud auf den Bereich Audio.

Auch im Bereich FinTech erhielten Berliner Start-ups im ersten Halbjahr 2017 das meiste Kapital: in 19 Finanzierungsrunden flossen insgesamt 141 Mio. Euro. Dicht dahinter folgt Hamburg, dessen FinTech-Start-ups in 5 Finanzierungsrunden 135 Millionen Euro einsammelten. Der Finanzplatz Frankfurt ist weit abgeschlagen.

Im Bereich FinTech verzeichnete das Segment Lending mit zusammen 163 Mio. Euro in 12 Finanzierungsrunde den größten Zustrom an Kapital. Auf den Sub-Sektor Saving entfielen 66 Mio. Euro in vier Runden.

Etwas anders sieht die Welt dagegen im Bereich Health aus: Zwar konnte Berlin auch hier die höchste Zahl von Transaktionen ausweisen: bei der Investitionssumme liegen im ersten Halbjahr 2017 Baden-Württemberg und Bayern mit 75 Mio. Euro bzw. 60 Mio. Euro vorn und konnten in Summe mehr als die Hälfte des gesamten investierten Kapitals an sich ziehen.

Innerhalb des Bereichs Software & Analytics erzielte das Segment Software as a Service (SaaS) in der ersten Jahreshälfte 2017 mit 21 Transaktionen und 87 Mio. Euro in beiden Aspekten die Spitzenposition. Interessant ist die noch untergeordnete Bedeutung des Sektors Blockchain, der mit Sicherheit an Bedeutung gewinnen wird. Welche Bedeutung dabei ICO´s spielen werden, wird ebenso spannend (Mehr hierzu im Blog Neue Form der Finanzierung von unternehmerischen Initiativen: US$ 147 Mio in drei Stunden wie zu sehen, ob hier die Frankfurter Blockchain-Szene einmal Hessen nach vorne bringen wird – beiden wäre es zu wünschen.

Der sprunghafte Anstieg des Volumens der Investitionssumme im ersten Halbjahr 2017 ist vor allem auf die wieder gestiegene Zahl großer Transaktionen zurückzuführen.

Interessant dabei ist sicherlich die hohe Zahl an Transaktionen über 5 und 10 Mio. Euro, was zeigt, dass auch hierzulande höhere Volumina mit Mitteln aus dem In- und Ausland finanzierbar sind. Ungeachtet dessen hätte eine weitere Aufspaltung der niedrigeren Beträge interessiert.

Fazit

Fazit

Die Entwicklung ist ja durchaus ermutigend, auch im internationalen Vergleich. Befriedigend ist sie dennoch nicht, zumindest nicht aus der Perspektive eines hessischen Unternehmers. Auch hier sind positive Entwicklungen unverkennbar: Private Initiativen zur Förderung der sich entwickelnden Unternehmerszene sind ebenso erkennbar wie erste Ansätze zu solchen seitens der Landesregierung und anderer Parteien. Aber: all dies schlägt sich (noch ?) nicht in der Statistik nieder.

Frankfurt und sein Umfeld profitieren zwar vom Brexit. Aber: reicht das aus? Kompensiert der Zuzug von Banken und (geographisch) anderer fetter, traditioneller Industrien die Konkurrenz von FinTechs, die den Banken einen Stein nach dem anderen aus dem Gemäuer schießen, ganz zu schweigen von Effekten der Blockchain etc., die auch noch andere Industrien und die Verwaltung massiv treffen werden. Nutzen wir damit betriebs- und volkswirtschaftlichen Chancen, die Start-ups für alle Stakeholder mit sich bringen?

Hier stellt sich uns die Frage: kann es sein, dass Hessen / das Rhein/Main-Gebiet dermaßen den Anschluss verliert ? Was können wir tun ? Wir freuen uns auf Ihren Diskussionsbeitrag.

Dr. Kay-Michael Schanz, LightFin