Mitten im Herzen der Finanzmetropole Frankfurt ist die Crowdinvesting-Plattform LightFin zuhause. Seit Mai 2013 arbeitet hier das Team um Gründer Dr. Kay-Michael Schanz. Der promovierte Rechtsanwalt ist Verfasser einer Vielzahl von Publikationen aus dem Bereich Corporate Finance und hat über mehrere Jahre in Frankfurt und Shanghai zu diesem Thema gelehrt. Zusammen mit Dr. Martin Bartels und Prof. Dr. Bernd Freisleben führt er das junge Unternehmen.

Warum haben Sie sich damals dazu entschlossen, im Bereich des Crowdinvesting tätig zu werden?

Dr. Schanz: Nach langjähriger Tätigkeit bei Banken und als Anwalt beraten wir junge und mittelständische Unternehmen an der Schnittstelle Jura – Finanzen. Die Plattform bietet uns die Möglichkeit, unsere Kunden nicht nur bei der Einwerbung von Kapital zu beraten, sondern auch direkt in der Umsetzung der Konzepte zu unterstützen.

Der Markt boomt. Immer mehr neue Crowdinvesting-Plattformen versuchen ihr Glück. Was unterscheidet LightFin zu anderen Wettbewerbern?

Dr. Schanz: Im Gegensatz zu anderen Plattformen ist LightFin eine hybride Plattform, die Unternehmen und deren Gesellschaftern individuell strukturierte Lösungen zur Deckung ihres Finanzbedarfs bietet. Unser Geschäftsmodell besteht daher aus zwei Säulen: Zum einen werden wir typische Crowdinvesting-Projekte unterstützen, bei denen dann eine Vielzahl von Investoren im Rahmen öffentlicher Angebote relativ kleine Summen in vorstrukturierte mezzanine Finanzinstrumente wie partiarische Nachrangdarlehen investiert. Im Rahmen solcher öffentlichen Angebote sprechen wir Privatanleger an. Die zweite Säule besteht aus sogenannten Privatplatzierungen in unserem LightFin Club. Auf Basis dieser Alternativen und der langjährigen Erfahrung unserer Teammitglieder im Bereich Corporate Finance strukturieren wir individuelle und bedarfsgerechte Finanzierungspakete.

Was verbirgt sich hinter dem LightFin Club?

Dr. Schanz: Mit dem LightFin Club wenden wir uns an professionelle und semiprofessionelle Investorengruppen, d.h. in erster Linie Venture Capital-Gesellschaften, Business Angels, Family Offices oder auch strategische Investoren, die dann größere Tickets im Rahmen individuell strukturierter Transaktionen zeichnen können, meistens – wie präferiert – in Form von Eigenkapital. Solche Investoren haben häufig Berührungsängste mit der Crowd. Das ist verständlich, weil hier auf einmal eine Vielzahl von Beteiligten „mit am Tisch sitzen“. Das gilt auch dann, wenn Zeichner mezzaniner Finanzierungsinstrumente keine oder nur eingeschränkte Mitspracherechte beim Kapitalnehmer haben. Vor diesem Hintergrund ist es sinnvoll, bei manchen Projekten auf die Ansprache der Crowd zu verzichten und voll auf Investoren zu setzen, die größere Summen investieren.

Das klingt sehr nach „Die Guten ins Kröpfchen, die schlechten ins Töpfchen“, d.h. nach einer Negativauswahl zu Lasten der Crowd.

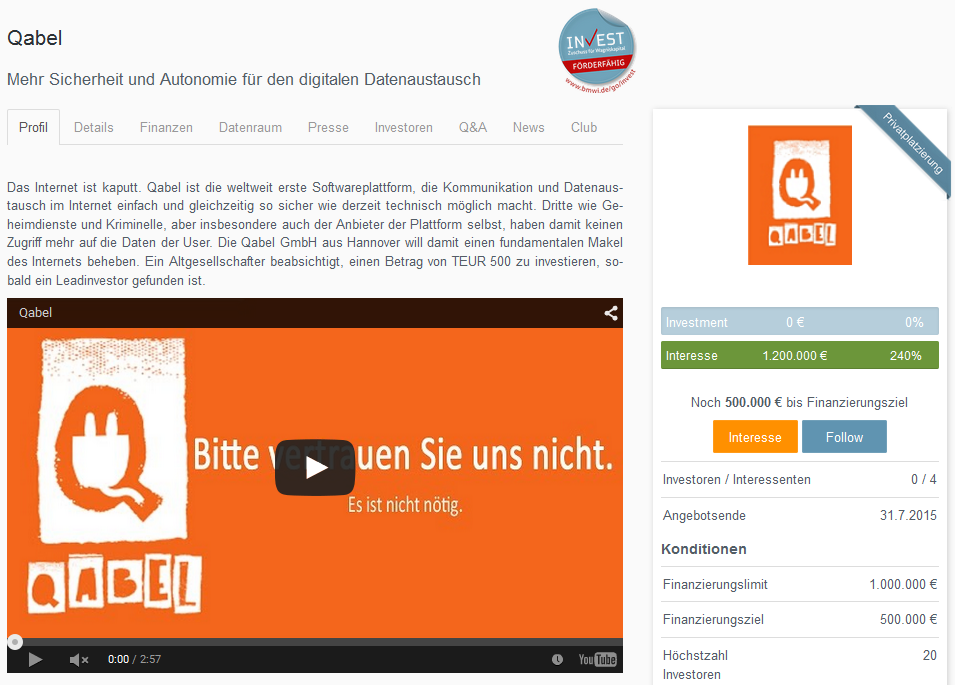

Dr. Bartels: Dies ist mit Sicherheit nicht richtig. Wenn wir so denken würden, würden wir jegliche Glaubwürdigkeit bei Privatinvestoren verspielen. Richtig ist, dass sich eine Vielzahl von Geschäftsmodellen schlicht und einfach nicht für die Crowd eignet. So hätten wir bei unserem Projekt „Baudetail AG“ keine Chance gehabt, dieses in der Crowd zu platzieren, da deren Geschäftsmodel (eine Software für die Bauindustrie) für den typischen Crowdinvestor wenig attraktiv ist. Hier haben wir einige Business Angels gewinnen können und dann mit der hessischen MBG eine allseits attraktive Finanzierung strukturiert. Solche Überlegungen gelten auch für unsere Projekte „Qabel GmbH“ (eine Kryptologie-Plattform – die deutsche Antwort auf die NSA-Affäre – oder „Factfish“ eine Statistikplattform – hochspannende und attraktive Geschäftsmodelle, aber eben wenig sexy für die Crowd.

Dr. Bartels: Dies ist mit Sicherheit nicht richtig. Wenn wir so denken würden, würden wir jegliche Glaubwürdigkeit bei Privatinvestoren verspielen. Richtig ist, dass sich eine Vielzahl von Geschäftsmodellen schlicht und einfach nicht für die Crowd eignet. So hätten wir bei unserem Projekt „Baudetail AG“ keine Chance gehabt, dieses in der Crowd zu platzieren, da deren Geschäftsmodel (eine Software für die Bauindustrie) für den typischen Crowdinvestor wenig attraktiv ist. Hier haben wir einige Business Angels gewinnen können und dann mit der hessischen MBG eine allseits attraktive Finanzierung strukturiert. Solche Überlegungen gelten auch für unsere Projekte „Qabel GmbH“ (eine Kryptologie-Plattform – die deutsche Antwort auf die NSA-Affäre – oder „Factfish“ eine Statistikplattform – hochspannende und attraktive Geschäftsmodelle, aber eben wenig sexy für die Crowd.

Gibt es denn Regeln, wann Sie ein Projekt der Crowd anbieten und wann Sie es lediglich den Mitgliedern von LightFin Club anbieten?

Dr. Schanz: Das ist schwer pauschal zu sagen. Grundsätzlich eignen sich B2B-Geschäftsmodelle eher für professionelle Anleger im LightFin Club. Projekte, wo das Kapital suchende Unternehmen Wert auf Vertraulichkeit legt, sind nicht für eine öffentliche Platzierung in der Crowd geeignet. Im LightFin Club können wir in Absprache mit dem Unternehmen sehr genau eingrenzen, wer Zugang zu welchen Informationen erhält. Demgegenüber eignen sich B2C-Geschäftsmodelle häufig eher für eine Platzierung in der Crowd, zumindest wenn sie leicht verständlich und attraktiv / sexy sind.

Welches sind die Kosten und Vorteile einer Mitgliedschaft in LightFin Club?

Dr. Schanz: Die Mitgliedschaft ist kostenlos und unverbindlich, kann also jederzeit beendet werden. LightFin will sehen, dass die Investoren größere Summen investieren, seriös sind und sich an Vertraulichkeitsregeln halten. Wenn sich interessierte Investoren registrieren, haben wir die Möglichkeit, sie gezielt mit geeigneten Projekten anzusprechen.

Sie sprachen von Berührungsängsten professioneller Anleger gegenüber der Crowd. Schließen diese ein Zusammenwirken aus?

Dr. Schanz: Nicht unbedingt. Es bedarf aber einer sauberen Strukturierung. Dann können sich durchaus Vorteile für alle Beteiligten im Sinne einer Win/Win-Situation ergeben. Wenn Sie beispielsweise einen oder mehrere Business Angels mit der Crowd zusammenbringen, profitiert diese von der sorgfältigen Analyse und späteren Begleitung durch einen erfahrenen (Ex-) Manager, der eigenes Geld in die Hand nimmt. Der Business Angel kann verbleibende Kapitallücken schließen. Dem Unternehmen fließen ausreichend finanzielle Mittel zu, die es z.B. von Business Angels nicht vollständig erhalten würde. Wie gesagt: Es kommt auf die richtige Strukturierung, aber auch auf das richtige Timing an. Zur richtigen Struktur gehört wohl auch ein Pooling der Crowd, das ohnehin in Hinblick auf spätere Finanzierungsrunden dringend zu empfehlen ist.

Welche Kriterien sollte ein Unternehmen erfüllen, um auf LightFin eingestellt zu werden? Was zeichnet für Sie dabei ein „gutes“ Projekt aus?

Dr. Bartels: Die Basis für ein erfolgreiches Projekt bildet ein engagiertes und überzeugendes Gründerteam. Dazu kommt die Idee. Diese Idee muss nahe am Puls der Zeit sein, sie muss einem Bedürfnis entsprechen. Es ist wichtig, dass sich die vorgestellte Technik als funktionierend bewiesen hat („technical proof of concept“). Und es muss klar sein, dass der Markt sie zu wirtschaftlich angemessenen Bedingungen annimmt („commercial proof of concept“). Wir investieren in die Auswahl und Bewertung unserer Projekte viel Zeit und Energie. Das bedeutet im Ergebnis, dass ein großer Teil der vorgestellten Initiativen nach unseren Kriterien nicht ausreichend Gewähr für eine erfolgreiche Ansprache von Investoren bietet. Die vorsichtige Auswahl von Projekten ist entscheidend dafür, dass wir mit unseren Kampagnen Erfolg haben. Das entscheidende Wort für den Erfolg haben aber die Anleger.

Wie werden die Firmen von Ihnen vorab überprüft?

Dr. Bartels: Der erste Schritt der Prüfung ist das richtige Verstehen. Wir müssen über das Studium des Geschäftsplans und ausführliche Gespräche verstehen, wie das Geschäftsmodell des Unternehmens funktioniert. Dafür benötigen wir vielfach externen Sachverstand, den wir vorzugsweise von Mitgliedern unseres wissenschaftlichen Beirats einholen. Diese können in der Regel schnell und zuverlässig die Frage beantworten, ob die vorgestellte Technik werthaltig ist und sich in dem wettbewerblichen Umfeld bewähren kann. Wichtig ist für uns neben der fachlichen Stärke der handelnden Personen auch deren Fähigkeit, ihre USP für Dritte klar, verständlich und zutreffend auf den Punkt zu bringen. Denn wenn dies nicht gelingt, sinken die Chancen für eine erfolgreiche Finanzierung dramatisch. Unser Ziel ist es, das Geschäftsmodell analytisch, also technisch und ökonomisch zu durchdringen. Wir müssen inhaltlich und rechnerisch nachvollziehen, wie der Geschäftsplan unter realistischen Annahmen auf der Zeitachse zum Tragen kommt. Nur dann können wir das Vorhaben guten Gewissens gegenüber Dritten als vernünftig vertreten.

Und so bleiben die Risiken …

Dr. Schanz: Naturgemäß ist die Finanzierung von Unternehmen mit Risiken verbunden. Bei jungen Technologieunternehmen sind diese höher als im etablierten Mittelstand. Hier kommt es gerade beim Crowdinvesting aber auch auf das Verantwortungsbewusstsein der Plattformen an. Dann bietet die Investition in junge und mittelständische Unternehmen jedoch interessante Renditechancen, zumindest wenn die Einstiegsbewertung fair ist. Hier ist bei manchen Projekten leider häufig ein gewisser Korrekturbedarf festzustellen.

Wie interessant ist Crowdfunding für die Mittelstandsfinanzierung?

Dr. Bartels: Viele Unternehmen stoßen bei der Deckung ihres Finanzbedarfs auf Hindernisse. Dies gilt nicht nur für Gründer und junge Unternehmen, die regelmäßig auf die Zuführung von Eigenkapital oder eigenkapitalähnlichen Mitteln angewiesen sind. Auch mittelständische Gesellschaften geraten in Schwierigkeiten, weil Banken immer höhere Anforderungen bei der Kreditvergabe stellen. Für Anleger sind Investitionen in Mittelständische Unternehmen eine interessante Alternative, um mit überschaubaren Risiken attraktive Renditen zu erwirtschaften.

Blicken wir zum Abschluss nochmal in die Zukunft. Welche Entwicklung wird Crowdinvesting in Deutschland in den nächsten Jahren nehmen und wie sehen Sie die Zukunft von LightFin?

Dr. Bartels: Derzeit ist ein starkes Wachstum des Crowdfunding-Marktes in allen Teilmärkten zu beobachten. Das Thema Crowdinvesting wird in Zukunft weiter an Bedeutung gewinnen. In Zeiten von niedrigen Zinssätzen und einem DAX über 11.000 erkennen Anleger die Vorteile gegenüber klassischen Finanzierungsinstrumenten und entdecken diese Investitionsalternative für sich. LightFin wird zu dieser Entwicklung beitragen. Momentan befinden wir uns in vielversprechenden Gesprächen zu einigen interessanten Projekten. Die nächsten Monate werden dahingehend für potenzielle Investoren besonders spannend. Mit geeigneten Projekten werden wir nicht nur Privatplatzierungen, sondern auch die typischen Crowdfinanzierungen anbieten. Aktuell bieten wir Anlegern noch die Möglichkeit, die Unternehmen Qabel und factfish für sich zu bewerten und in diese zu investieren.

[vimeo 111933870 w=377 h=377]

Vielen Dank für das Gespräch.

Das komplette Interview können Sie hier als PDF-Datei downloaden: FUNDSCENE LightFin

Konrad Lange, Communication Manager, LightFin